안녕하세요

쌍용차 인수전이 가열되고 있는 가운데, 에디슨모터스가 KG그룹과 만나 전기차 사업 협력에 대해 논의한 것으로 확인됐습니다.

9일 금융투자업계에 따르면 지난 7일 개최된 에디슨이브이(EV) 임시 주주총회 후 열린 질의응답 시간에서 회사 측은 "강영권 회장과 곽재선 KG그룹 회장이 만난 것은 사실"이라고 밝혔습니다.

강 회장은 "쌍용차 전기차 사업 협력에 관한 논의가 있었던 것은 사실이지만 구체적으로 결정된 것은 아무 것도 없다"며 말을 아꼈습니다.

양사는 쌍용차 인수와 관련해 에디슨모터스와 다양한 가능성에 대해 의논한 것으로 예상되는데 전기차 사업에 경험이 없는 KG그룹은 전기차 사업경험이 있는 강영권 회장과 전략적 제휴를 검토하고 있는 것 같습니다.

현재 2파전으로 진행 중인 쌍용차 인수전은 이날까지 인수의향서를 제출받고, 오는 24일까지 각 사들로부터 인수제안서를 받는데 늦어도 7월 초에는 인수자 최종 윤곽이 드러날 것으로 예상됩니다.

전날 에디슨EV 신규 대표이사로 선임된 정대규 대표는 KG그룹과의 만남을 인정하고 "상장 유지와 거래 재개를 최종 목표로 모든 임직원이 간담회를 갖고 공유했다"며 "새출발하는 기회로 삼고 열심히 하겠다"고 말했습니다.

한편 에디슨이브이는 이날 임시 주총에서 정관 개정을 통해 집행임원 제도를 도입했고 이어 개최된 이사회에서는 집행임원을 선임했는데 집행임원 제도는 소유와 경영을 분리하는 형태로 현재의 대표이사는 없어지고 집행임원이 대표이사 역할을 맡게 됩니다.

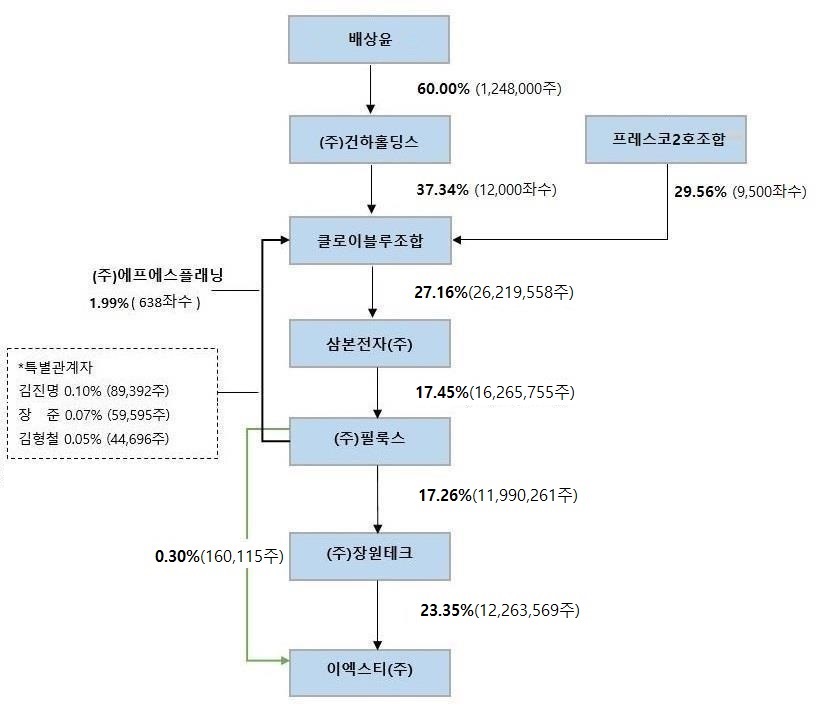

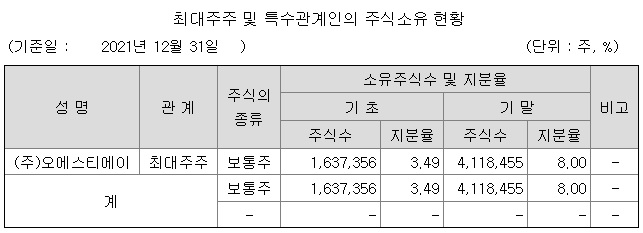

집행임원은 이사회에 의해 선임돼 이사회에서 위임받은 업무에 대한 의사결정 권한을 갖는데 즉 집행임원의 업무 집행과 이사회의 경영감독이 분리되는 형태이지만 에디슨이브이의 최대주주인 에너지솔루션즈와 그 최대주주인 강 회장의 지배구조는 그대로 유지됩니다.

회사 관계자는 “집행임원 제도의 도입은 회사가 처한 현실을 타개하기 위한 최적화된 의사결정"이라며 "회사의 최우선 목표는 오로지 매매거래 재개다”라고 밝혔습니다

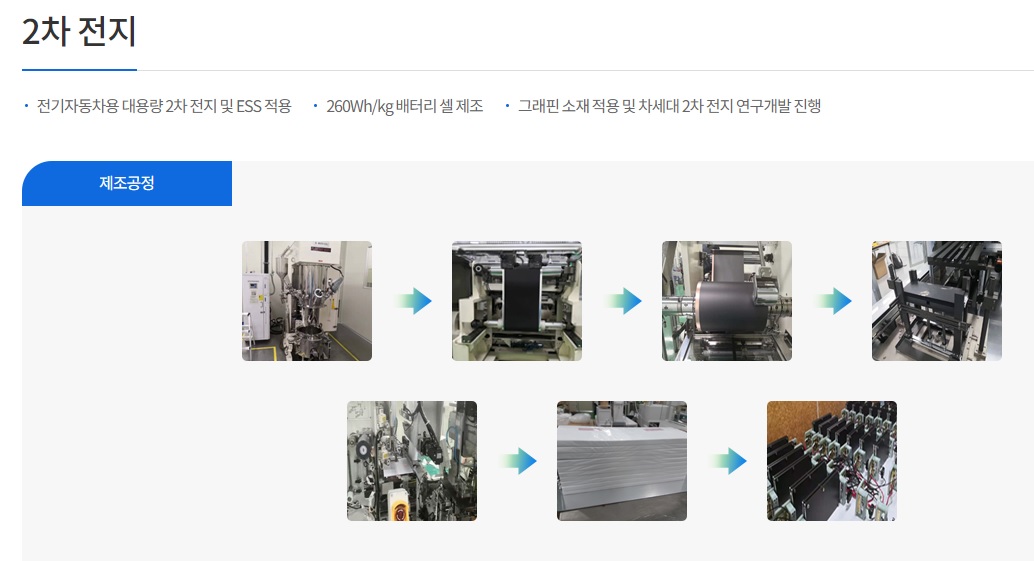

KG그룹 차원에서 전기버스 사업을 하고 있는 에디슨모터스마져 고객사로 가져갈 수 있어 쌍용차 전기차 전환에 도움을 받을 수 있다는 계산을 하고 있는 것이고 에디슨모터스는 외연성장을 위해 쌍용차 사업구조조정에 참여해 전기차 시장 확대에 전략적 파트너로 함께 갈 수 있다고 생각하는 것 같습니다

장기적으로 쌍용차 인수 과정에 전기차 부분을 분리해 에디슨모터스가 인수할 수도 있고 쌍용차 평택공장은 KG그룹이 처분하여 부동산 개발에 활용할 수도 있을 겁니다

서로에게 윈윈이 될 수 있는 그림을 그리며 만난 것 같습니다

투자에 참고하세요

'주식시장이야기' 카테고리의 다른 글

| 한국전력 전기료인상 탈원정정책 때문? 웃기는 방법도 가지가지다 (0) | 2022.06.28 |

|---|---|

| 러시아 디폴트 위기 다 아는 만들어진 위기는 위기가 아니다 (0) | 2022.06.27 |

| 메타랩스 최대주주 이종우 회장 개인회사 위버랩스 대상 총 300억원 규모 3자 배정 유상증자 결정 상한가 (0) | 2022.06.27 |

| 신세계인터내셔날 국내 소비 시장 양극화 수혜 기대감 (0) | 2022.06.27 |

| 셀트리온 개발 아바스틴 바이오시밀러 CT-16 유럽의약품청(EMA) 산하 약물사용자문위원회(CHMP)로부터 판매승인 권고 의견 (0) | 2022.06.27 |