안녕하세요

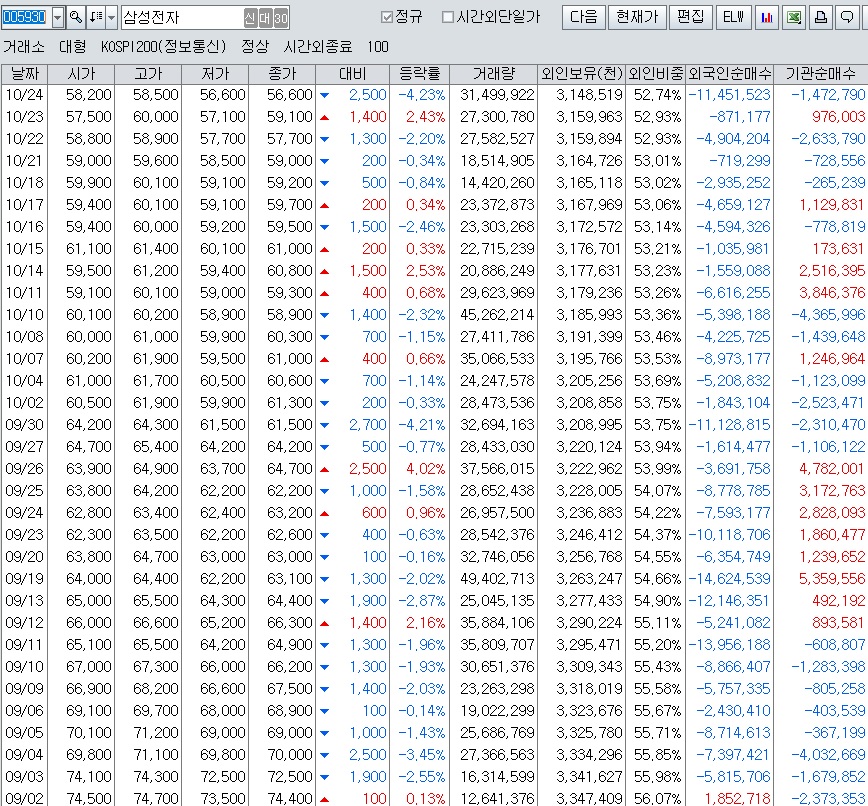

외국인투자자들이 한달 넘께 삼성전자를 팔아치우면서 우리증시가 OECD국가중 가장 낮은 상승세를 나타내며 낙제점을 나타내고 있는데 외국인투자자들이 삼성전자를 팔아치우면서 곧바로 달러로 환전해 우리 자본시장을 이탈하는 모습을 보이고 있어 우리나라의 미래에 대해 부정적인 인식을 갖고 있는 모습입니다

10월달 들어와 원달러환율은 1303원대에서 급등하기 시작해 10월 25일 1392원 20전을 기록하기도 했는데 윤석열 정부의 외환시장 직접개입을 통해 원화방어에 나서고 있어 또 얼마나 외환보유액을 날려먹고 있는지 걱정되고 있습니다

지난 달까지 원달러환율이 하락하면서 이종통화로 갖고 있는 외환보유액의 달러환산가치가 오르면서 외환보유액이 증가하는 착시현상이 발생했는데 이번 원달러환율 급등으로 이런 왜곡현상이 사라지면서 진짜 외환보유액이 드러날 것으로 예상되고 있습니다

SK하이닉스의 HBM3E 반도체 수출 급증으로 반도체가 무역수지에서 수츨증가를 견인하고 있지만 트럼프 관세의 부활로 인해 무역전쟁이 격화되면서 다른 산업의 수출증가세가 둔화되고 있는 상황이라 전반적으로 어려움에 봉착하고 있는 상황입니다

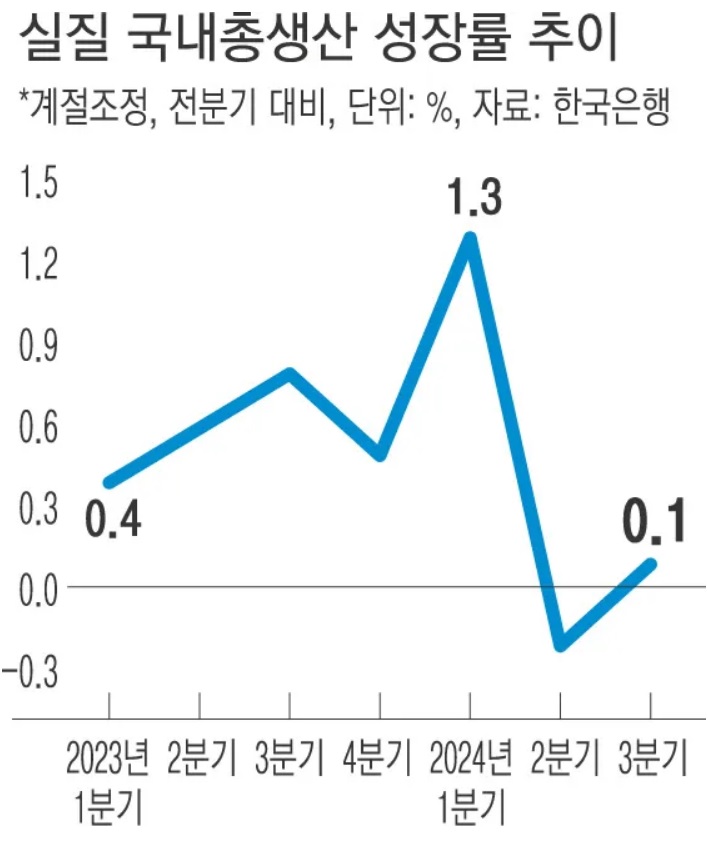

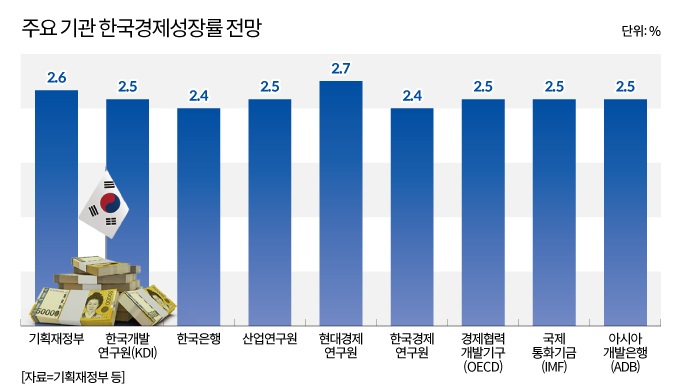

윤석열 정부의 고위경제관료들은 반도체 중심으로 수출증가가 나타나 하반기에는 상저하고를 달성할 것이라고 했지만 실제 결과는 반대로 나타나고 있는 상황입니다

무엇보다 윤석열 정부가 북한의 러시아 파병에 대해 우크라이나 살상무기 제공카드를 들고 나와 유럽의 전쟁을 한국전쟁으로 만들 위험을 키우고 있어 30여년 잘 키워온 러시아시장을 고스란히 중국기업에 넘겨주는 상황이 발생하고 있습니다

특히 윤석열 부인 김건희 일가의 부정부패를 봐주기 위해 한국전쟁을 일으킬 수 있다는 황당한 짓꺼리에 외국인투자자들이 한국자본시장에서 자금도피를 시키고 있다고 밖에 볼 수 없는 현상이 나타나고 있습니다

외국인투자자들은 우리나라 최대 기업이자 세계 반도체 업종의 수위 기업인 삼성전자에 많이 투자해 놨는데 이제는 삼성전자 주식을 팔아 자금을 빼내기 바쁜 모습입니다

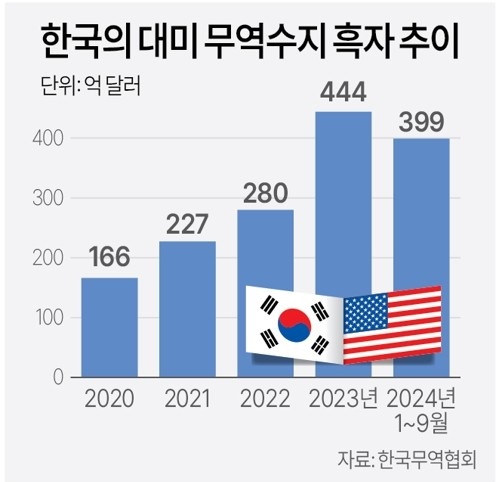

이미혐중론으로 중국시장에서 우리나라 기업들이 퇴출되고 있고 이제 러시아 시장마져 빼앗기게 되어 그나마 남아 있는 시장이 미국과 EU 그리고 인도와 중남미 시장 정도인데 그나마 돈이 되는 시장은 미국과 EU정도이지만 두 시장 모두 우리가 순수하게 무역수지 흑자를 달성하기 어려운 시장으로 분류됩니다

미국시장에서 지난 해 444억달러의 무역수지 흑자를 기록했지만 그만큼 미국무기를 사주고 주한미군 주둔비로 1조 5천억원이나 현금을 주고 있어 순수하게 흑자라고 보기는 어려워 보입니다

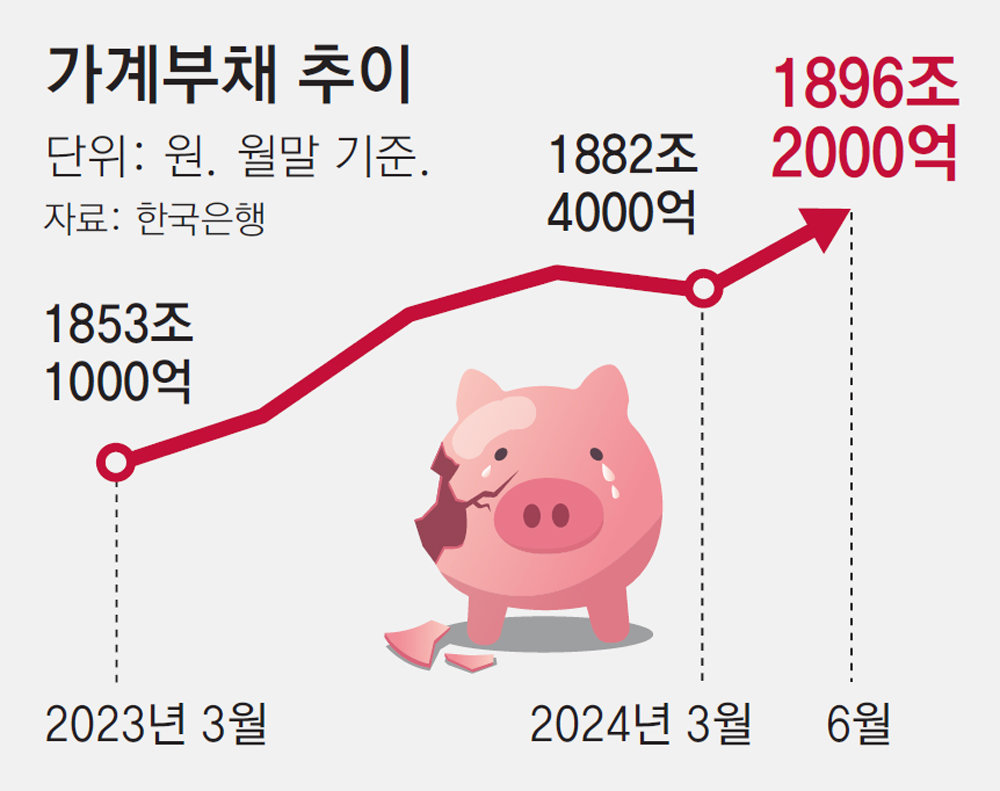

진짜 위기는 내년에 찾아올 가능성이 커 보이는데 외국인투자자들의 자금이탈이 이런 속도로 이어진다면 원달러환율이 1,400원을 넘어갈 가능성이 크고 수입물가는 급등하고 경제침체를 넘어 경제공황으로 갈 가능성이 커지고 있습니다

외환보유액이 4000억 달러가 넘게 있지만 해외부동산 투자의 부실로 가용외환보유액은 우리 예상을 크게 밑돌 것이라는 우려가 나오고 있습니다

1997년 12월에 갑자기 IMF구제금융 신청을 하기 직전까지 30대재벌 중 17개 재벌이 연쇄부도가 나고 있더라도 펀더멘탈은 문제가 없다고 떠들던 고위경제관료들이 IMF구제금융을 신청하고 하루 아침에 위기를 떠들며 구조조정을 강조하고 결국 수십만명의 대량실업자를 양산하며 위기를 만들어 냈는데 이후 고위경제관료들은 사모펀드의 회장으로 재벌회장 못지 않은 부를 쌓아 금융가로 떵떵거리고 살고 있습니다

이제는 윤석열의 검찰특수부가 경제위기를 만들어 그런 부를 로펌을 통해 누리려 하는 것인지 위기를 쌓아만 가는 실정을 반복하고 있습니다

위기에 대비하는 자는 살아남고 새로운 기회를 잡겠지만 IMF구제금융 때처럼 아무 생각 없는 투자자들은 또 당하고 나서 남탓만 하고 후회속에 살아갈 것 같습니다

투자에 참고하세요

'주식시장이야기' 카테고리의 다른 글

| YG PLUS 블랙핑크 멤버 로제 팝스타 브루노 마스 협업곡 신곡 ‘APT.(아파트)’ 급등세 지속 (12) | 2024.10.28 |

|---|---|

| 피씨엘 코로나19 진단키트 KFDA 임상시험 조작설 부인 (25) | 2024.10.28 |

| 투비소프트 이상한 상한가 대규모 적자에 머니게임 양상 (18) | 2024.10.27 |

| 삼성전자 모든 부문에서 위기 반도체 스마트폰 1등 위기 지배구조 개편 호기 (12) | 2024.10.26 |

| 미국 맥도널드 트럼프 대선 선거운동 후 대장균 사태로 주가 급락우려 (5) | 2024.10.26 |