링크를 타고 유튜브에서 시청 부탁드립니다. 좋아요 구독은 더 좋은 콘텐츠 제작에 큰 힘이 됩니다

안녕하세요

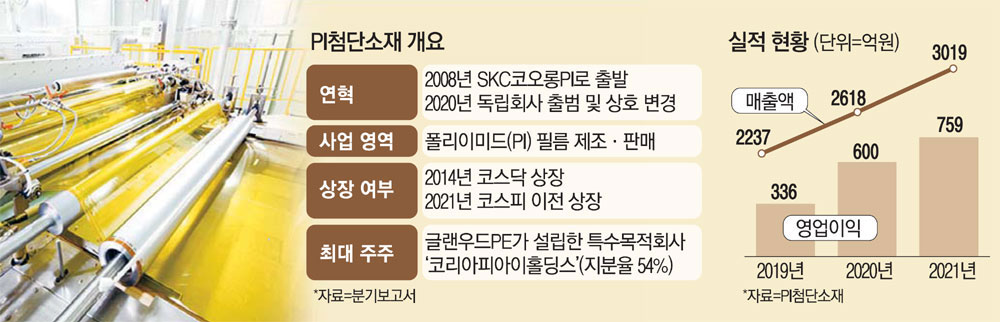

글로벌 1위 폴리이미드(PI) 필름 제조기업인 PI첨단소재가 세계 3대 화학사 아케마에 약 1조원에 팔렸습니다.

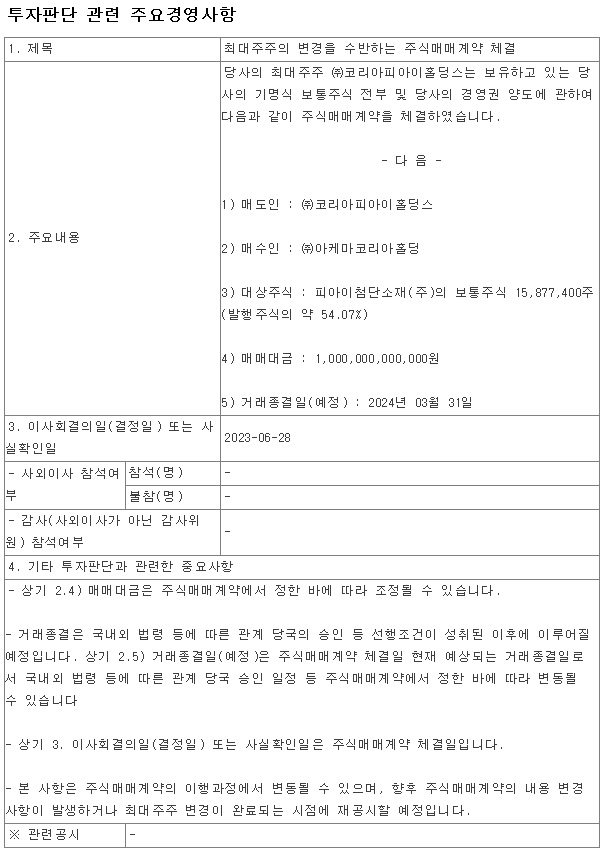

28일 PI첨단소재는 사모펀드(PEF) 운용사 글랜우드프라이빗에쿼티(PE)가 보유한 PI첨단소재 지분 54.09%를 아케마코리아홀딩스에 매각하는 주식매매계약을 체결했다고 공시했는데 매각 대금은 약 1조원으로, 주당 약 6만3000원입니다.

PI첨단소재의 전신은 SKC와 코오롱인더스트리가 50대 50 지분율로 2008년 설립한 SKC코오롱PI로 국내 유일의 폴리이미드(PI) 필름 생산업체이며, 전 세계 PI필름 분야 시장 점유율 1위를 차지하고 있습니다.

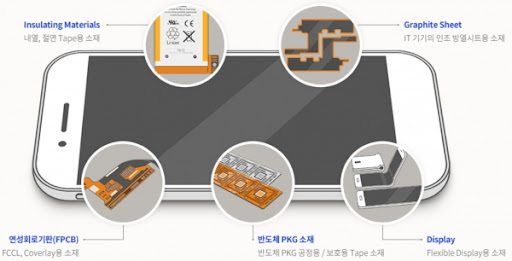

PI는 슈퍼 엔지니어링 플라스틱으로 분류되는 특수 화학소재로 범용 플라스틱에 비해 내열성과 절연성이 매우 높은 특징이 있습니다.

글랜우드PE로 주인이 바뀐 뒤 전기차 배터리 절연용 PI 필름과 PI 바니시의 비중을 크게 늘렸고 매출 비중 80%에 달했던 스마트폰향 부문을 줄이고, 전기차 등이 속한 첨단산업의 비중은 31%까지 늘었습니다.

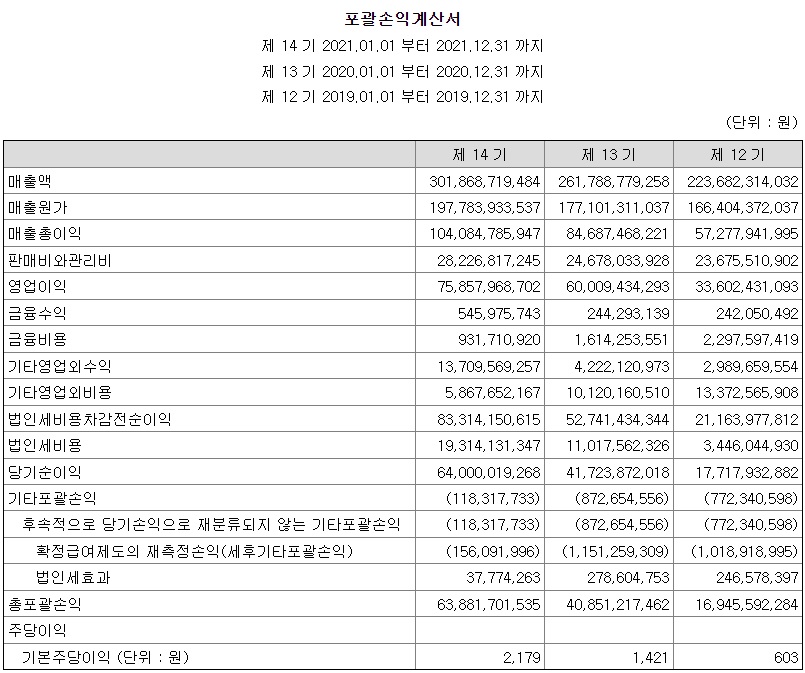

실적도 안정적인데 지난해 매출 2764억원, 영업이익 521억원을 기록했습니다.

아케마는 특수 화학 제품 및 첨단소재를 생산하는 프랑스 기반 화학사로 아케마는 지난해에도 PI첨단소재 인수전에 참여했으나, 베어링PEA에 고배를 마신 바 있는데 아케마는 한국에 모바일 및 디스플레이, 반도체와 2차전지 모빌리티에 이르는 전방산업 핵심 고객사가 다수 포진하고 있는 점을 높게 평가해 인수에 나선 것으로 보입니다.

PI첨단소재의 경영권 매각에 경영권프리미엄을 100% 보장받으면서 시장내 주가 재평가의 모멘텀이 발생할 것 같습니다

투자에 참고하세요

'주식시장이야기' 카테고리의 다른 글

| 한화오션 제3자배정 유상증자 방식 인수특혜를 주가 반영 완료 이제 한화그룹의 경영능력을 보여줘야 할 때 (0) | 2023.06.29 |

|---|---|

| 메가스터디 윤석열 ‘사교육 이권 카르텔’ 관련 비정기(특별)세무조사 무서워서 사업하겠나? (0) | 2023.06.29 |

| 한일통화스왑 재개 방안 협의 대일무역적자 확대에 따른 일본정부의 노림수 (0) | 2023.06.28 |

| 식품업계 윤석열 정부 가격인하 권고에 잇따라 가격인하 시장왜곡 심화 (0) | 2023.06.28 |

| 현대오토에버 ‘2023 CEO 인베스터 데이’ 개최 중기 전략 공개 (0) | 2023.06.28 |