링크를 타고 유튜브에서 시청 부탁드립니다. 좋아요 구독은 더 좋은 컨텐츠 제작에 큰 힘이 됩니다

안녕하세요

한화에어로스페이스의 3분기 실적발표로 주가가 지난 10월 17일 최고가 395,000원을 기록하기도 했는데 이후 주가는 외국인투자자들의 차익실현 매물에 주춤하는 모습을 보이고 있습니다

한화에어로스페이스의 주가 상승 배경은 지정학적 리스크 고조로 인한 무기 수요 확대로 분쟁국가주변국들의 군비경쟁이 방산수출로 연결되었기 때문입니다.

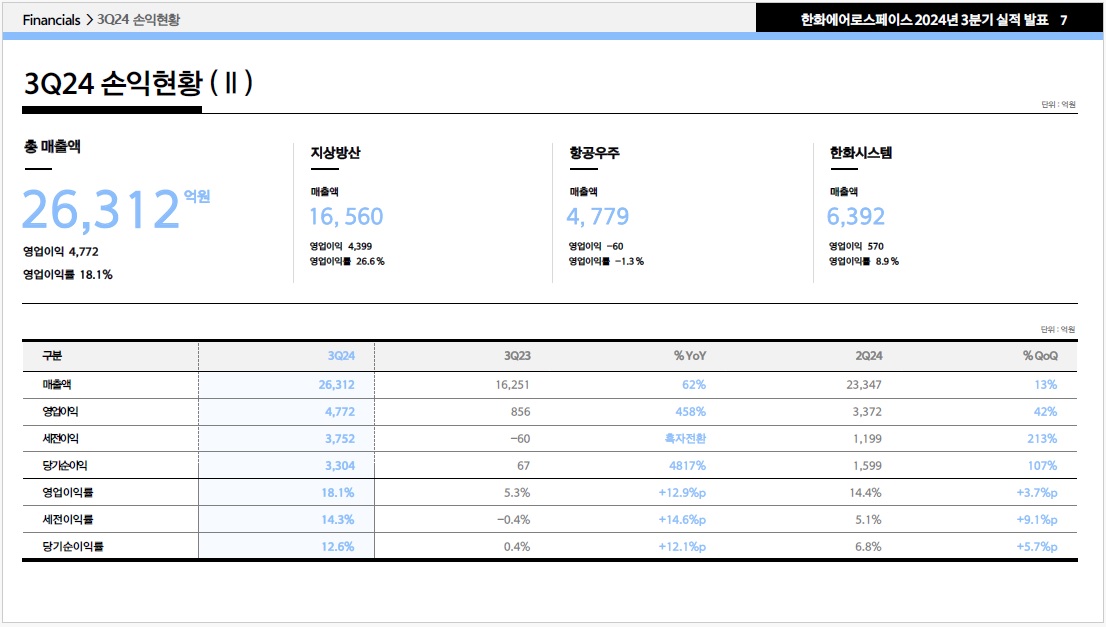

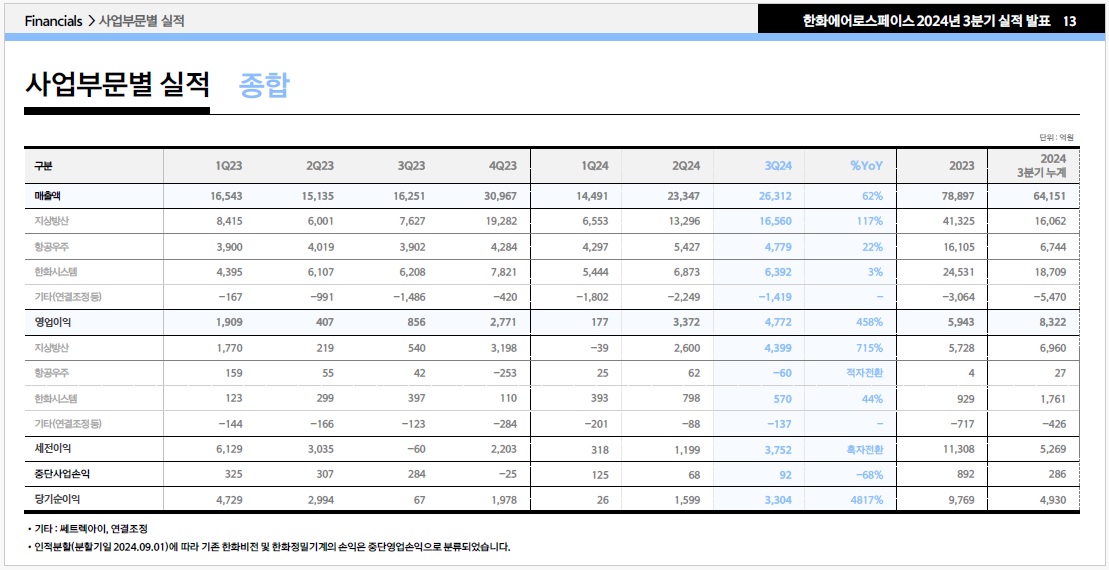

한화에어로스페이스는 지난달 31일 올해 3분기에 매출 2조6312억원, 영업이익 4772억원을 기록했다고 공시했는데 매출은 지난해 동기 대비 62%, 영업이익은 458% 늘어났고 영업이익은 역대 분기 최고 실적으로 어닝 서프라이즈를 기록했습니다

한화에어로스페이스의 실적호전은 지상방산부문이 실적을 견인했는데 방산 부문은 3분기 매출 1조6560억원, 영업이익 4399억원으로 전년 대비 각각 117, 715% 증가했고 방산 부문 매출액 중 9731억원은 수출, 6829억원은 내수에서 발생했습니다.

지난 2분기부터 본격화한 폴란드향 K9자주포와 천무 매출, 국내 양산사업의 수익성 호조가 실적을 견인했습니다.

유럽과 중동, 아시아 태평양에서 K9자주포·천무 다연장로켓·레드백 장갑차의 수요가 상승한 점이 주효했는데 러시아우크라이나 전쟁이 휴전협상에 들어간 모습이라 한반도 지정학적리스크가 강화되어 군비경쟁이 발생하지않는 한 이전의 성장성을 보여주는데 한계가 있어 보입니다

한화에어로스페이스의 3분기 실적발표이후 각 증권사들은 목표가 랠리를 펼쳤는데 신한투자증권은 보수적으로 43만원을 목표가로 제시했고 IM증권은 과감하게 49만원을 질렸습니다

하지만 한화에어로스페이스의 3분기 실적 기준 적정주가는 41만원 정도에 불과해 이미 주가는 거의 실적을 반영했다고 판단됩니다

4분기 실적호전에 대한 근거가 부족할 경우 실적피크 우려가 오히려 주가 발목을 잡을 위험이 있어 보입니다

한화에어로스페이스의 성장은 우주항공 분야의 활성화에 달려 있다고 해도 과언이 아닌데 모두 정부 정책자금의 영향을 받는 분야이고 한국항공우주산업KAI에 대한 M&A 가능성은 지상방산무기 시장을 넘어 항공방산무기시장까지 차지해 명실공히 "한국의 록히드마틴"이 될 가능성을 보여줘야 합니다

하지만 공군이 한국항공우주산업KAI의 민영화를 반대하고 있어 공군을 무시하고 인수할 수 없는 문제가 있습니다

아울러 우주산업 육성을 위해 정부 투자가 활성화되야 하는데 현 정부의 재정파탄이 심각한 지경이라 한화에어로스페이스의 우주산업은 개점휴업 상태라 해도 과언이 아닙니다

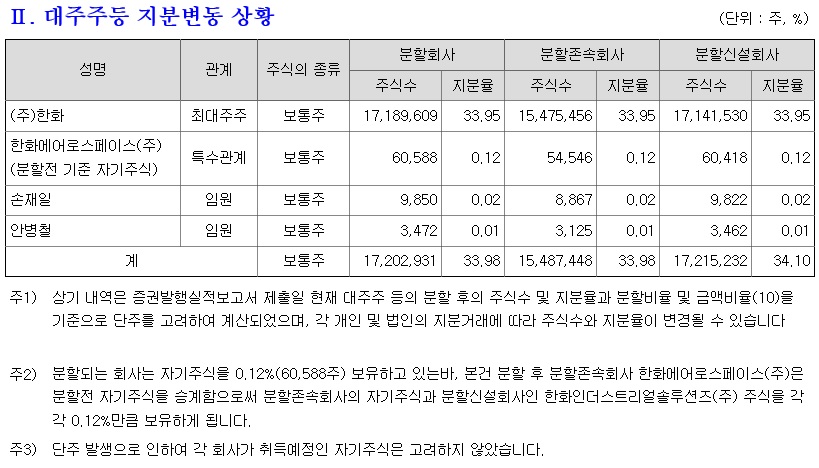

한국수출입은행에서 밝힌 한화그룹 여신 잔액 약 13조2000억원은 △한화오션 7조5000억원 △방산부문(한화에어로스페이스) 2조1000억원 △한화 건설부문 이라크 건설사업 보증, 한화솔루션 및 한화에너지 친환경에너지 사업 관련 지급보증 등 3조6000억원을 합한 수치로 올해 8월 말 기준 수출입은행의 여신 잔액은 총 135조6327억원이며 이 중 약 10%에 달하는 13조2523억원이 한화 계열사에 대한 여신으로 집계됐습니다

한화에어로스페이스의 실적피크 우려가 점점 커지고 있습니다

투자에 참고하세요

'주식시장이야기' 카테고리의 다른 글

| 래몽래인 이정재 배우 경영권 분쟁 승리 오징어게임2 예고편 공개 수혜기대감 (21) | 2024.11.04 |

|---|---|

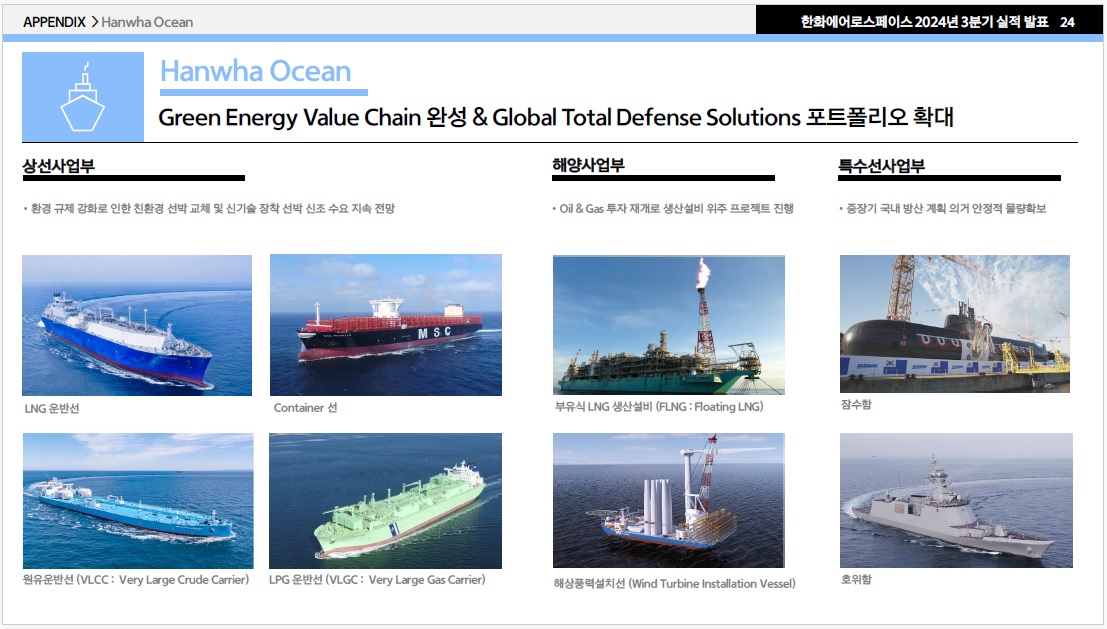

| 한화오션 특수선 드라이브 수익성 개선 어려움 4분기 실적개선 기대감 (2) | 2024.11.04 |

| 중소형방산주 윤석열 우크라이나 살상무기 제공 투자자 학습효과 한심한 테마주 (13) | 2024.11.02 |

| 한국항공우주산업KAI 3분기 실적발표 걱정되는 어닝서프라이즈 (8) | 2024.11.02 |

| 항공주 여행주 중국 정부 15일 이내 무비자 방문 허용 수혜 기대감 (24) | 2024.11.02 |