안녕하세요

국내 카셰어링 1위 기업인 쏘카가 코스피 상장을 위해 공모가를 대폭 낮췄지만 일반 청약에서 14대 1 수준의 경쟁률로 흥행에 실패했습니다.

12일 업계에 따르면 쏘카가 지난 10일부터 11일까지 이틀 동안 일반 청약을 진행한 결과 최종 경쟁률이 14.4대 1로 집계되어 유니콘으로 장외기업에서 기대를 받던 모습과는 상이한 공모주청약 성적표를 받아들었습니다.

증거금은 총 1834억원이 모였는데 미래에셋증권 1149억원, 삼성과 유안타는 각각 663억원, 22억원으로 쏘카는 유가증권시장 1호 유니콘 특례상장으로 주목받았지만 투자심리 위축에도 상장을 강행했습니다

지난 4~5일 국내·외 기관투자자를 대상으로 진행한 수요예측에서 56대 1이라는 부진한 경쟁률을 기록해 공모주청약 흥행실패는 이미 예고된 결과였습니다.

쏘카는 기관 수요예측에 이어 일반 청약에서도 흥행에 실패했다는 평가가 나오는 이유로 수요예측 이후 기업가치를 1조원 아래로 낮췄지만 여전히 일반 청약 투자자의 눈높이에 못 미쳤다는 분석으로 공모주 시장이 어려운 가운데 적자 기업이라는 점이 걸림돌로 작용한 것으로 보입니다.

쏘카와 주관사단은 수요예측 경쟁률이 56대 1로 저조하게 나타나자 공모 물량을 기존보다 20% 줄인 364만주로 확정했고 공모가도 낮췄지만 청약흥행에는 실패했습니다.

쏘카는 앞서 실시한 기관투자가 대상 수요예측에서도 56.1대 1의 경쟁률로 부진해 공모가를 희망가 범위(3만4000~4만5000원)보다 최대 38% 낮은 2만8000원으로 결정했습니다.

2011년 제주에서 차량 100대로 시작한 쏘카는 2020년 SG프라이빗에쿼티·송현인베스트먼트로부터 600억원을 투자받으며 1조원 넘는 몸값을 인정받았는데 국내 카셰어링 시장의 독보적인 1위 기업으로 79%가량의 시장 점유율을 차지하고 있습니다.

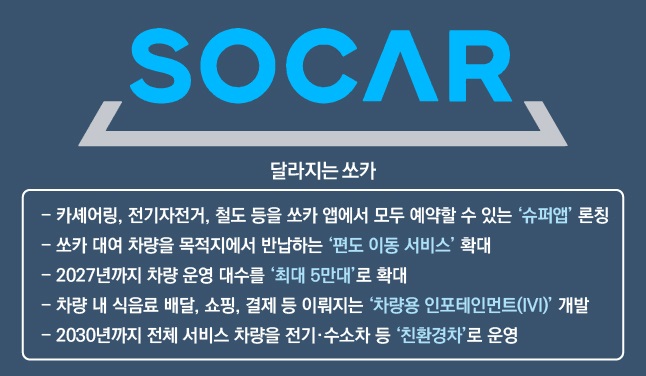

쏘카는 공모자금의 60%를 인수·합병(M&A)에 투자할 계획인데 ▲전기자전거 공유 플랫폼 '일레클' ▲온라인 주차 플랫폼 '모두의주차장'처럼 쏘카와 시너지를 낼 기업을 발굴한다는 구상으로 차량관제시스템(FMS)을 서비스형소프트웨어(SaaS)로 전환해 기업 간 기업(B2B)으로 제공하는 신사업과 신기술 투자에 각각 20%를 투입합니다.

공모자금을 외부업체 인수로 60%나 바로 유출시킬 것으로 예상되어 신주를 산 투자자들은 자신의 투자금의 6할이 바로 회사 밖으로 빠져나가는데 불안감을 느끼고 있는 것입니다

2027년까지 운행 차량 대수도 현재 1만8000대에서 최대 5만대로 늘릴 계획이고 노후 차량을 매각하고 전기·수소차를 도입해 2030년까지 전체 차량을 친환경 차량으로 바꾸면서 ESG(환경·사회·지배구조)도 실천한다는 계획입니다.

쏘카는 이번에 상장해 공모자금을 확보하지 못하면 생존을 안심할 수 없기 때문에 비상장사로 기업가치를 끌어올리기 보다는 상장 해 자금줄을 확보하는 것이 더유리하다고 판단하고 있는 것입니다

상장 후 6개월이 경과하면 또 유상증자를 할 수 있기 때문에 후일을 기약할 수 있기 때문입니다

투자에 참고하세요

'주식시장이야기' 카테고리의 다른 글

| 국산무기수출 호주 보병전투장갑차 교체사업 랜드400 3단계 사업 수주 가능성 (0) | 2022.08.15 |

|---|---|

| 아우디 'e트론 배터리 결함' 내연기관차 잘 만드는 회사가 전기차 잘 만들진 않는다 (0) | 2022.08.14 |

| 삼성전자 신작 폴더블폰 따라하기 어려운 중국 스마트폰 업체 기술격차 확인 (0) | 2022.08.14 |

| 로블록스 2분기 실적발표 어닝 쇼크 이보다 더 나쁠 순 없다 저가매수세 유입 (0) | 2022.08.14 |

| "하락한 종목은 반드시 상승한다" 증시격언 과연 그럴까? (0) | 2022.08.14 |