안녕하세요

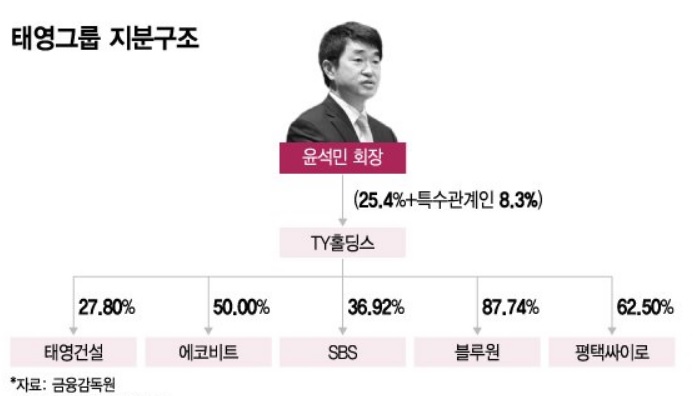

국내 최대 폐기물처리기업 에코비트를 인수하기 위한 국내외 사모펀드(PE)들의 경쟁이 치열한데 에코비트를 보유하고 있는 티와이홀딩스와 콜버그크래비스로버츠(KKR)는 최근 적격인수후보(숏리스트)로 선정된 4개사에 본입찰 일정을 통보한 것으로 알려졌습니다.

이들 4곳의 잠정인수자들은 미국 칼라일그룹, 홍콩 거캐피탈파트너스, 싱가포르 케펠인프라스트럭처트러스트, 한국 IMM인베스트먼트-IMM프라이빗에쿼티(IMM PE) 컨소시엄 등 네 곳으로 이들은 다음 달 초중순까지 실사를 마칠 계획입니다

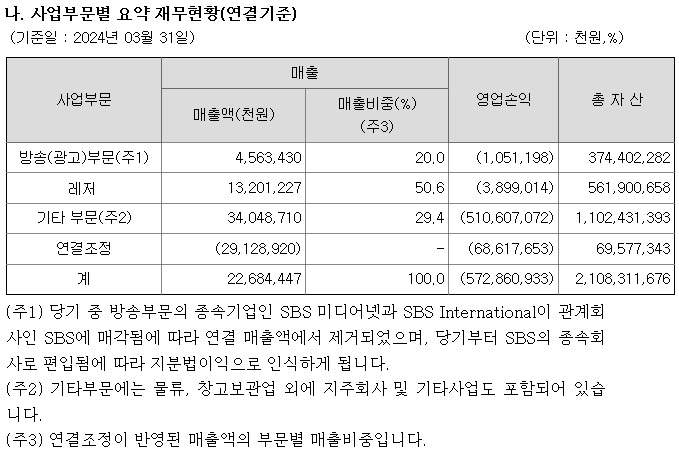

에코비트는 대기업을 포함한 국내 주요 기업의 산업·의료 폐기물과 수처리, 토양정화사업 등을 취급하는 회사로 기후변화와 환경문제가 대두되면서 국내 최대 폐기물처리 기업으로 손꼽히는 에코비트의 산업적·사회적 핵심 인프라로서의 가치는 더욱 커지고 있습니다.

에코비트의 사업 부문은 그린(매립), 에너지(소각), 워터(수처리), 미래사업(폐배터리 재활용, 토양정화) 등 4개로 구분돼 있는데 국내 매립시장 1위, 공공 수처리 시장 1위, 의료폐기물 소각시장 1위로 매출은 2021년 6117억, 2022년 6427억, 2023년 6744억원으로 매년 안정적으로 증가하고 있습니다.

칼라일그룹은 글로벌IB인 라자드를, 케펠인프라는 SC증권을 선임해 실사를 진행하고 있고 거캐피탈은 삼성KPMG와 AT커니를, IMM인베스트먼트-IMM PE컨소시엄은 BDA파트너스, EY한영, 베인앤컴퍼니 등으로 자문단을 구성했습니다.

특히 거캐피탈은 중국계 자금이 모태로 알려져 있어 국내 최대 폐기물사업회사가 중국 자본에 넘어갈 수 있다는 말도 나오고 있습니다

토종자본인 IMM컨소시엄은 폐플라스틱 재활용업체 인수 및 운영 경험을 내세우며 인수의지를 나타내고 있지만 인수자금에서는 가장 뒤쳐지는 것으로 알려졌습니다.

티와이홀딩스 입장에서는 태영건설 부실을 털어내기 위해서라도 에코비트를 최대한 비싸게 팔아야 하고 KKR도 티와이홀딩스에 대한 대여금 회수를 위해서라도 가장 비싸게 부르는 인수자에게 매각할 것으로 알려져 있습니다

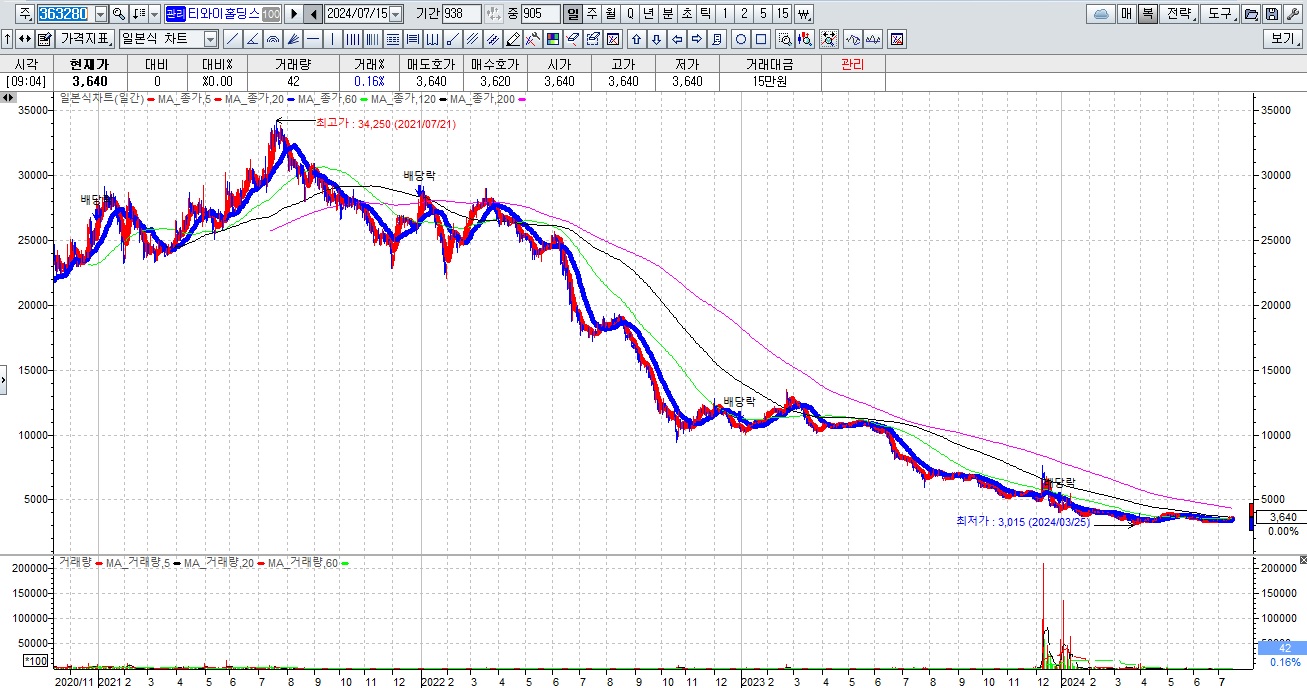

에코비트 매각이 구체화되면서 티와이홀딩스도 관리종목이지만 주가도회복세를 나타내고 있는데 태영건설 채권단의 동의로 워크아웃 성공 가능성이 높아지고 있기 때문입니다

시장에서 관심을 갖고 있는 SBS매각건은 수면아래로 내려가 있지만 언제든지 인수자가 나서면 채권단은 SBS 매각을 추진할 가능성도 있어 보입니다

이렇게 될 경우 티와이홀딩스는 껍데기만 남기 때문에 기업가치도 추가적인 할인이 이뤄질 수 있을 것 같습니다

지금은 티와이홀딩스 오너일가들이 SBS만큼은 포기할 수 없다는 결사항쟁의 태세로 나서고 있어 윤석열 정부도 함부로 SBS 매각 건을 꺼낼 수 없는 상황인데 자칫 SBS가 박근혜 탄핵때의 Jtbc 같은 역할을 하고 나설 경우가 두렵기 때문일 겁니다

투자에 참고하세요

'주식시장이야기' 카테고리의 다른 글

| 모베이스전자 볼보트럭 전장분야 우선협력파트너사 선정 (0) | 2024.07.15 |

|---|---|

| 케이엔솔 SK그룹 80조 반도체 투자 소식에 수혜 기대감 (0) | 2024.07.15 |

| 2024년 하반기 만기도래 회사채 규모 사상 최대 기업신용등급 하락 차환 발행 난항 (2) | 2024.07.15 |

| 코오롱티슈진 골관절염 세포유전자 치료제 'TG-C' 무릎 임상 3상 투약 완료 상한가 (0) | 2024.07.13 |

| 삼성전자 프랑스 파리 '갤럭시 언팩 2024' 행사 갤럭시 Z플립ㆍ폴드6 시리즈 런칭 주가 급락세 (7) | 2024.07.12 |