안녕하세요

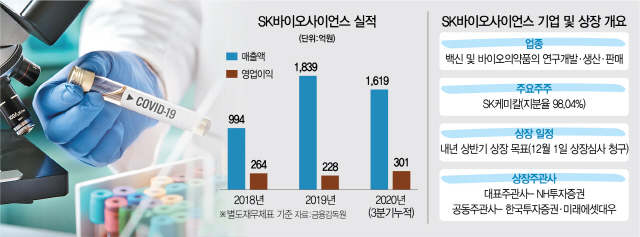

올해 상반기 기업공개(IPO) 대어로 꼽히는 백신 전문 기업 SK바이오사이언스의 공모주 청약이 본격화하면서 지난해 SK바이오팜의 열풍을 재현할지 관심이 쏠리고 있습니다.

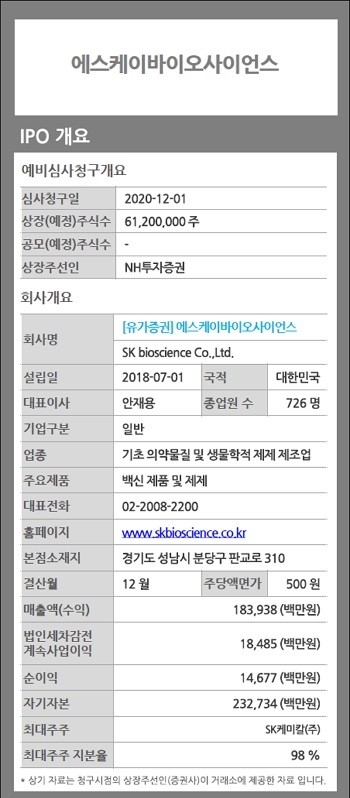

1일 금융투자업계에 따르면 SK바이오사이언스는 오는 3∼4일 공모가 확정을 위한 기관 투자자 수요예측을 시작으로 공모주 청약 절차에 돌입합니다.

이 회사는 이날 나온 공모가를 토대로 9∼10일 일반 공모주 청약을 받고, 18일 유가증권시장에 상장할 예정입니다.

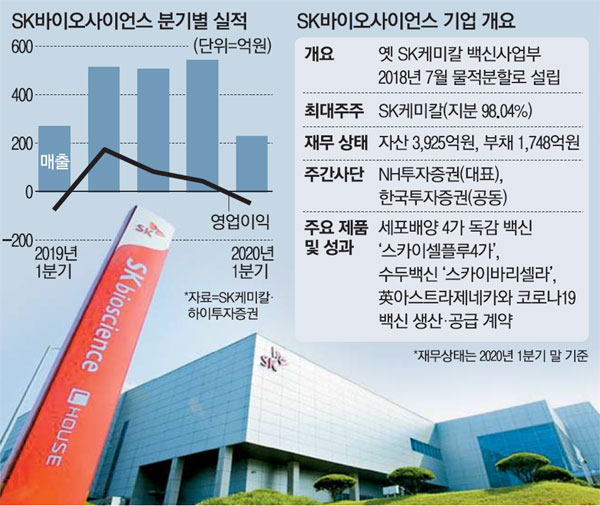

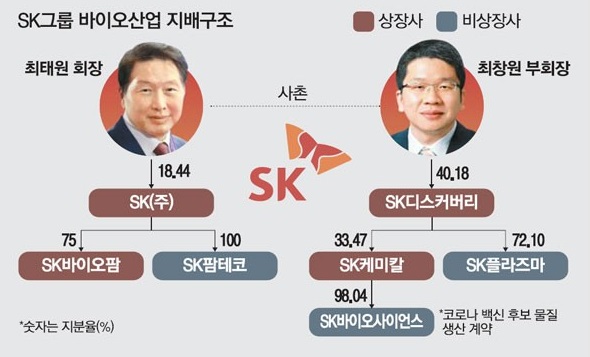

SK바이오사이언스는 2018년 7월 SK케미칼에서 분사한 백신 전문 기업으로, 지난해 상장한 SK바이오팜과 비교됩니다.

신약 개발업체인 SK바이오팜은 국내 제약사 중 처음으로 자체 개발한 신약을 미국 식품의약청(FDA)으로부터 직접 판매 허가를 승인받았다는 점이 부각됐습니다.

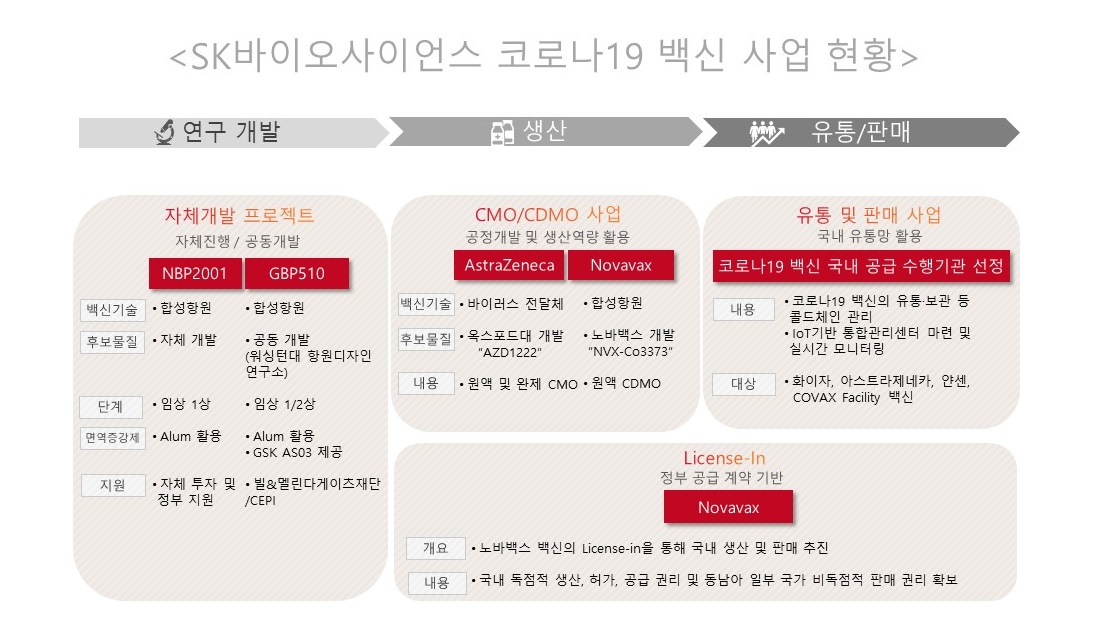

SK바이오사이언스는 신종 코로나바이러스 감염증(코로나19) 국면에서 백신 개발과 위탁 생산업체라는 점에서 주목받고 있는데 자체 개발한 코로나19 백신 후보물질 'NBP2001'와 'GBP510'은 임상에 들어갔습니다.

아스트라제네카와 백신 후보물질의 원액과 완제 의약품 생산 계약을 맺었고, 노바백스와도 항원 개발과 생산 및 글로벌 공급 계약을 체결했고 이들 외에 다른 업체로부터도 러브콜을 받는 것으로 전해집니다.

이에 SK바이오사이언스도 SK바이오팜 못지않은 공모주 청약 열풍을 몰고 올 것으로 예상되고 있습니다.

SK바이오팜은 지난해 수요예측에서 국내외 기관 1천76곳이 참여해 835.66대 1의 경쟁률을 기록했습니다.

이어 공모가 4만8천원에 391만5천662주를 일반 청약하는데 증거금 30조9천899억원이 몰리면서 역대 최대 기록을 경신했습니다.

이 기록은 이후 카카오게임즈(58조5천543억원)에 의해 깨지긴 했지만, 지난해 IPO 열풍의 시발점이 됐습니다.

SK바이오팜은 상장일에는 공모가의 두 배에 시초가를 형성한 뒤 가격제한폭까지 치솟는 이른바 '따상'을 기록했고 이후 이틀 더 상한가로 마감하기도 했습니다.

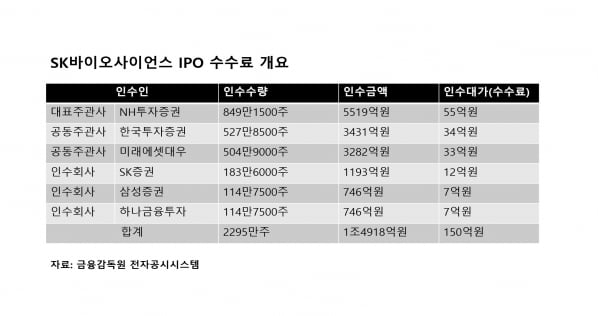

SK바이오사이언스의 총 공모 주식수는 2천295만주로 공모 희망가는 4만9천∼6만5천원, 공모 금액은 최소 1조1천245억5천만원입니다.

2019년 매출액과 당기순이익은 각각 1천839억원과 146억원으로, 같은 해 매출액 1천238억원에 당기순손실 910억원을 기록했던 SK바이오팜을 크게 능가합니다.

그러나 SK바이오사이언스에 대한 열풍이 SK바이오팜만큼은 되지 않을 것이라는 관측도 나옵니다.

업계 한 관계자는 "백신 생산에서 가장 앞서 있긴 하지만 백신 관련 종목에 대한 바람이 한 번 불고 지나갔다"며 "SK바이오팜 당시에는 강세장이고 유동성이 유입되는 초창기였기 때문에 열풍이 불었는데, SK바이오사이언스가 당시만큼 핫할 수 있을지는 지켜봐야 할 것 같다"고 말했습니다.

바이오주에 대해 차익실현 바람이 더 거세기 때문에 SK바이오사이언스의 공모가 결정이 어느 선에서 이뤄지느냐에 따라서 달라지긴 할 겁니다

SK바이오팜보다는 확실히 실적을 내고 있고 성장 가능성이 큰 종목이라 시장은 공모가에서 따상 정도는 바라보는 것 같습니다

상장 초기에는 대부분의 물량 보호예수되어 유통물량이 많이 없다는 점에서 비이성적인 상승이 가능할 수도 있지만 길게 보면 SK바이오팜과 비슷한 주가 흐름을 보일 가능성도 있어 보입니다

투자에 참고하세요

'주식시장이야기' 카테고리의 다른 글

| 베스파 TV 애니메이션 ‘킹스레이드 : 의지를 잇는 자들’ 아마존 프라임 비디오 통해 북미 방영 (0) | 2021.03.01 |

|---|---|

| 한국타이어가(家) 경영권 분쟁 재점화 아버지 조양래 한국앤컴퍼니회장 성년 후견 심판 이슈 (0) | 2021.03.01 |

| 중국 반도체굴기 대표기업 우한훙신반도체제조(HSMC) 파산 투자금 총 1천280억 위안(약 22조원) 증발 사기 제대로 쳤다 (0) | 2021.02.28 |

| 현대차 아이오닉 5 전기차 최대 시장 유럽에서 하루 만에 사전계약 물량 완판 (0) | 2021.02.28 |

| 국내 최대 해운업체 HMM 30만t급 초대형 원유 운반선(VLCC) 3척 장기 용선 GS칼텍스 원유 장기운송계약 (0) | 2021.02.28 |