https://youtu.be/a9I7hyEcN7A?si=tcDSUFodhXN9ffG9

링크를 타고 유튜브에서 시청 부탁드립니다. 좋아요 구독은 더 좋은 콘텐츠 제작에 큰 힘이 됩니다

안녕하세요

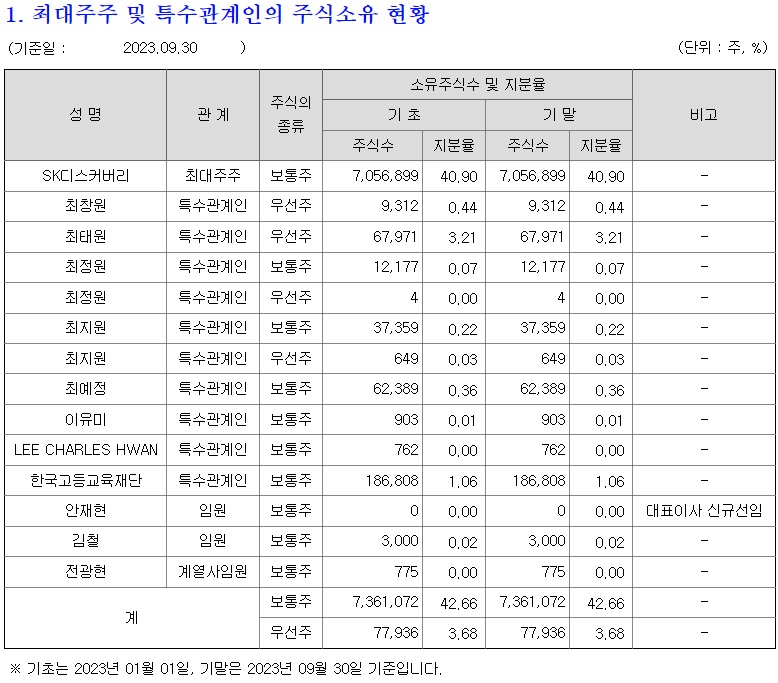

SK케미칼의 제약사업부 매각 작업이 노조의 반대에 직면에 지지부진한 가운데 SK케미칼의 3분기 실적이 제약사업부의 실적개선으로 크게 개선된것으로 나오면서 제약사업부 몸값이 더 오른 것으로 추정되고 있습니다

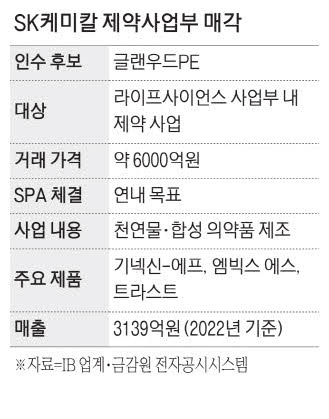

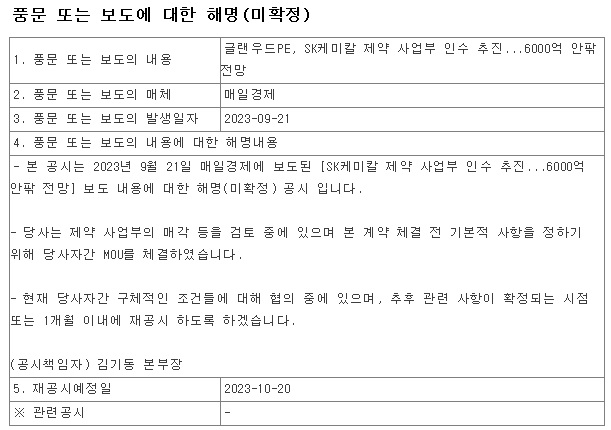

글랜우드PE는 지난 9월 SK케미칼과 양해각서(MOU)를 체결하고 제약 사업부 인수를 위한 협상을 진행하고 있는데 잠정 거래 규모 6000억원 선으로 알려졌지만 3분기 실적 발표 이후 몸값이 올라 6500억원 수준에서 논의가 이루어지고 있는 것으로 추정되고 있습니다.

글랜우드PE는 거래 대금 마련을 위해 기존 블라인드 펀드와 인수 금융 등 다양한 방법을 고려하고 있는데 대신PE가 글랜우드PE의 다른 딜에도 참여하듯이 이번 딜에도 참여해 SK케미칼 제약사업부 인수에 힘을 보탤 것으로 알려졌습니다

대신PE는 투자금은 지난해 하반기 우정사업본부와 결성한 코인베스트먼트(Co-Investment, 공동투자)펀드를 활용해 마련할 계획이라 조만간에 SK케미칼과 글랜우드PE가 막판 가격협상에 나설 것으로 예상되고 있습니다

대신PE는 지난해 6월 우정사업본부의 코인베스트먼트펀드 위탁운용사로 선정됐는데 총 2,500억원 중 500억원을 투자하기로 해 블라인드펀드인 코인베스트먼트펀드의 단일 투자 한도인 전체 규모의 20% 수준을 꽉 채운 투자라고 할 수 있습니다

SK케미칼은 천연물 의약품을 기반으로 희귀의약품을 개발해 판매하고 있는 제약사업부를 매각할 경우 사업구조가 그린케미칼과 SK바이오사이언스로 단순화되어 보다 투명한 투자가 가능할 것으로 기대되고 있고 신약개발에 들어가는 막대한 투자비를 백신개발 중심의 SK바이오사이언스에 집중할 수 있어 보다 투명한 경영이 가능할 것으로 기대되고 있습니다

이에 따라 외국인투자자와 국내 기관투자자들의 꾸준한 러브콜을 받고 있습니다

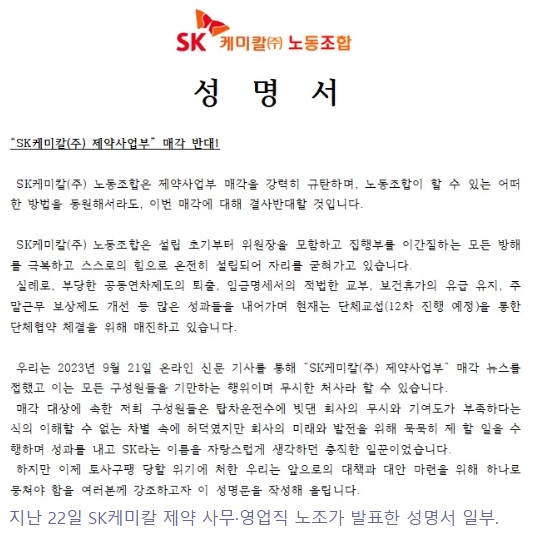

다만 SK케미칼의 제약사업부의 영업과 사무직의 강한 반대에 어려움을 겪고 있는데 이들은 글랜우드PE에 인수될 경우 먼저 인수한 LG화학의 진단사업부와 맞물려 가장 먼저 구조조정 대상이 될 가능성이 크기 때문에 반대하고 있는 것으로 알려져 있습니다

글랜우드PE가 기존 인수한 사업부문을 강화하기 위한 추가 M&A로 덩치와 수익성을 개선한 후 재매각하는 카브투자에 성공한 경험이 있어 이번 바이오투자도 기대감을 갖게 하고 있습니다

이번 딜이 성공할 경우 SK케미칼은 6,500억원 내외의 자금이 신규 수혈되어 SK바이오사이언스 투자금에 대한 부담을 조금은 덜 수 있을 것으로 보이고 아울러 제약사업부로 이원화되어 있는 투자를 Sk바이오사이언스로 단순화하고 그린케미칼을 캐시카우로 삼아 성장을 이어갈 수 있을 것으로 예상됩니다

SK케미칼의 지난 해 3분기 실적 기준 적정주가는 70,000원으로 실적에 따른 주가흐름이 나타나고 있습니다

투자에 참고하세요

'주식시장이야기' 카테고리의 다른 글

| 한화솔루션 미국 자회사 한화큐셀 마이크로소프트MS에 12기가와트(GW) 규모 태양광 패널 공급 (4) | 2024.01.10 |

|---|---|

| 코스닥 상장 자동차부품회사 CBI 텅스텐 광산 개발 머니게임 가능성 (2) | 2024.01.10 |

| 태영그룹 오너일가 SBS 경영권 지분 채권단 담보 제공 워크아웃 가능성 (0) | 2024.01.09 |

| 삼성전자 2023년 4분기 잠정실적 발표 예정된 어닝쇼크 (0) | 2024.01.09 |

| 강석훈 KDB산업은행 회장 태영건설 자구안에 SBS 지분 담보 요구 (2) | 2024.01.09 |