https://www.youtube.com/live/ujllRybDrvg?si=X-W_GBs_u6wNH2eR

안녕하세요

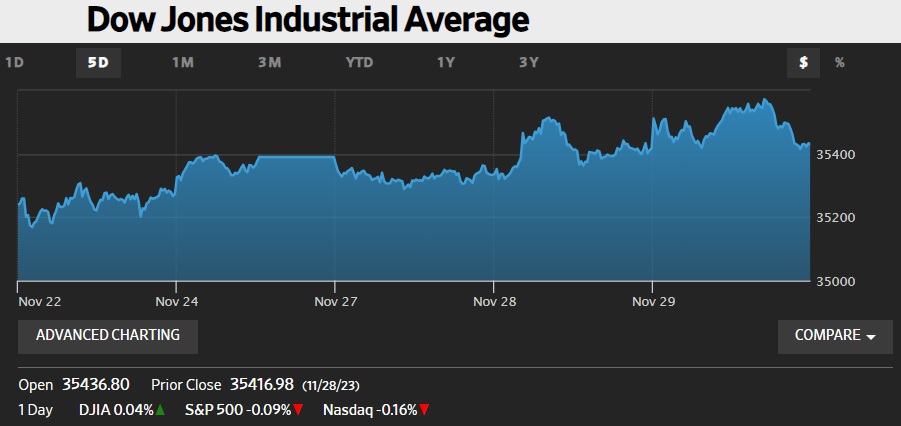

뉴욕증시는 미국의 경제 성장률이 예상보다 강한 모습을 보였음에도 연방준비제도(연준·Fed) 당국자들의 발언에 금리 인하 기대가 커지면서 좁은 폭에서 혼조세를 보였습니다.

29일(미 동부시간) 뉴욕증권거래소(NYSE)에서 다우존스30산업평균지수는 전장보다 13.44포인트(0.04%) 상승한 35,430.42로 거래를 마쳤고 스탠더드앤드푸어스(S&P)500지수는 전장보다 4.31포인트(0.09%) 떨어진 4,550.58로, 나스닥지수는 전장보다 23.27포인트(0.16%) 하락한 14,258.49로 장을 마감했습니다.

11월 들어 다우 지수는 7%, S&P500지수와 나스닥 지수는 각각 8%, 10% 이상 올랐습니다.

투자자들은 미국의 3분기 성장률과 국채금리 움직임, 연방준비제도(연준·Fed) 당국자 발언 등을 주시했고 이날 발표된 미국의 3분기 성장률은 시장의 예상치와 기존에 발표된 속보치를 모두 웃돌았습니다.

상무부에 따르면 계절 조정 기준 3분기 국내총생산(GDP) 성장률은 전기 대비 연율 5.2%로 수정됐는데 이는 월스트리트저널(WSJ)이 집계한 전문가 예상치 5.0%를 웃도는 것으로 이전에 발표된 속보치 4.9%도 상회했고 이날 수치는 2021년 4분기 기록한 연율 7.0% 이후 가장 높은 수준입니다.

미국의 GDP는 속보치, 잠정치, 확정치로 나눠 발표되며 이날 발표된 수치는 잠정치인데 이번 잠정치는 기업투자와 정부 지출이 상향 수정된 것이 영향을 미친 것으로 소비는 오히려 하향 수정됐고 3분기 미국의 개인소비지출은 전분기 대비 3.6% 증가해 기존 속보치의 4.0% 증가에서 하향 조정됐습니다.

GDP 호조에도 미국 국채금리는 연준의 내년 금리 인하 기대에 하락세를 보였고 GDP는 3분기 수치로 전문가들은 4분기에는 성장률이 2% 대로 둔화할 것으로 예상하고 있습니다.

연준은 이날 발표한 11월 베이지북에서 경제활동이 이전 보고서 이후 둔화했다고 평가했고 물가와 관련해서도 물가 상승폭이 전 지역에 걸쳐 크게 완화했다고 평가했습니다.

10년물 국채금리는 전날보다 6bp(=0.06%p)가량 하락한 4.26%를, 2년물 금리는 7bp가량 떨어진 4.66%를 기록했습니다.

크리스토퍼 월러 연준 이사는 전날 현재의 정책이 성장을 둔화시키고, 인플레이션을 2%의 목표치로 회복시킬 수 있는 "좋은 위치에 있다"고 점점 더 확신하고 있다고 말했고 대표적인 매파였던 월러 이사의 발언은 연준의 금리 인상이 끝났을 가능성에 무게를 싣고, 내년 금리 인하 기대를 높였습니다.

로레타 메스터 클리블랜드 연방준비은행(연은) 총재도 이날 현재의 금리 수준이 좋은 위치에 있다며 월러 이사와 비슷한 발언을 내놨는데 다만 메스터 총재는 변화하는 전망과 책무를 달성하는 데 따른 위험에 적절히 대응해야 한다며 경제 변화에 따라 어느 방향으로든 움직일 수 있다고 말했습니다.

래피얼 보스틱 애틀랜타 연은 총재는 이날 연은 웹사이트에 올린 글에서 인플레이션이 계속 하락하고 있으며, 인플레이션 하향 추세가 계속될 것으로 예상했는데 그는 또한 앞으로 몇개월 내 경제가 둔화할 것이라며 미국 경제의 연착륙 전망에 대해 이전보다 더 자신하고 있다고 말했습니다.

보스틱 총재는 그동안 추가 금리 인상이 필요 없다고 주장해온 비둘기파 위원입니다.

한편, 토마스 바킨 리치먼드 연은 총재는 이날 한 행사에 참석해 자신이 바라는 것보다 인플레이션이 더 끈질길 가능성이 있다면서, 아직 금리 인상 가능성을 완전히 배제한 것은 아니라고 말했다. 또한 금리 인하에 대한 논의 시기도 시기상조라고 말했습니다.

연준이 내년 5월 회의에서 기준금리를 인하할 가능성은 장중 80%를 넘어섰고 이보다 앞선 3월 회의에서 금리를 인하할 가능성도 50% 수준까지 상승했고 전날에는 30%대였습니다.

투자자들은 이번 주 금요일에 나올 제롬 파월 연준 의장의 발언을 주시하면서 내년 조기 금리 인하 기대를 가격에 반영하기 시작했습니다.

S&P500지수 내 통신, 에너지, 필수소비재, 유틸리티 관련주가 하락하고, 부동산, 금융, 자재, 산업 관련주가 올랐습니다.

제너럴모터스의 주가는 100억달러 규모의 자사주 매입 계획을 가속화하고, 배당을 인상하기로 했다는 소식에 9% 이상 올랐습니다.

정유업체 필립스66의 주가는 엘리엇 인베스트먼트 매니지먼트가 지분을 취득했다는 소식에 3% 이상 상승했습니다.

신발업체 풋락커의 주가는 분기 실적이 시장 예상치를 웃돌았다는 소식에 16% 이상 올랐습니다.

미국 보험사 시그나와 휴매나가 합병을 논의하고 있다는 소식에 시그나 주가는 8% 하락하고, 휴매나 주가는 5% 이상 떨어졌습니다.

뉴욕증시 전문가들은 연준의 금리 인상이 끝났으며, 연준이 조만간 금리를 내릴 수 있다는 기대가 강화되고 있다고 말했습니다.

미국 인플레이션이 하락세를 나타내면서 미연준의 목표치인 연 2.0%에 근접해 가면서 조만간 연준이 금리인하에 나설 수 있다는 기대감이 커지고 있는 상황입니다

미국은 고금리에도 버틸 수 있는 기업들이 많기에 고용도 소비도 살아 있는 상태에서 다시금 금리인하에 나서 경기확장이 가능할 수 있지만 우리나라는 우리 시장을 잃게되어 기업들이 한계상황에 내몰리고 있는 상황이라 미국과는 완전히 반대되는 상황이 만들어지고 있습니다

시카고상품거래소(CME) 페드워치에 따르면 연방기금(FF) 금리 선물 시장에서 마감 시점 연준이 내년 3월 회의에서 금리를 동결할 가능성은 48%, 금리를 인하할 가능성은 50%로 금리 인하 가능성이 더 커졌습니다.

내년 5월 회의에서 금리를 인하할 가능성은 80.2%, 금리를 동결할 가능성은 19%에 달했고 5월에 0.25%포인트 금리 인하 가능성은 48%, 0.5%포인트 금리 인하 가능성은 31%에 달했습니다.

시카고옵션거래소(CBOE) 변동성 지수(VIX)는 전장보다 0.29포인트(2.29%) 오른 12.98을 기록했습니다.

투자에 참고하세요

'주식시장이야기' 카테고리의 다른 글

| 에너토크 소형모듈원전SMR 윤석열 정부 R&D 예산 증가 수혜 기대감 (0) | 2023.12.01 |

|---|---|

| 씨에스윈드 미국 콜로라도 공장 조바이든 미국 대통령 방문 (0) | 2023.11.30 |

| KTcs KT SAT 미국 스페이스X 스타링크 국내 도입 수혜 기대감 (2) | 2023.11.29 |

| 엘앤에프 대구국가산업단지 2조 5천억 투자 2차전지 종합소재 기업 변신 중 (0) | 2023.11.29 |

| 현대오토에버 서정식 대표이사 사임 검찰 수사 리스크 제거 주가 상승세 (0) | 2023.11.29 |