안녕하세요

사모펀드 운용사(PEF) 유니슨캐피탈코리아(이하 UCK)와 MBK파트너스(이하 MBK)가 오스템임플란트 인수를 위해 추진 중인 공개매수가 순조롭게 진행되고 있어 경영권 매각 가능성이 높아지고 있습니다

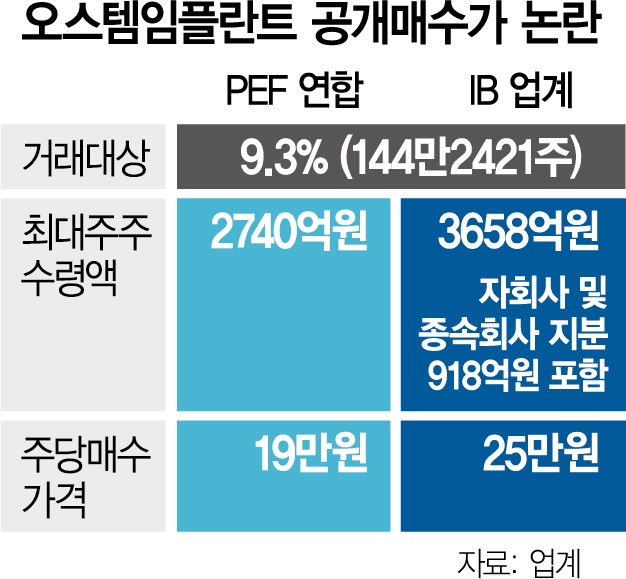

공개매수가(19만원)에 응하는 투자자들이 많기 때문인데 오스템임플란트 경영권 매각과 최대주주 증여가 함께 이뤄지고 있어 복잡한 양상을 보이고 있고 강성부 펀드(KCGI)의 향후 행보가 투자자들의 관심을 받고 있습니다

강성부 펀드가 최규옥 오스템임플란트 회장의 경영에 문제를 제기하며 시작된 경영권 분쟁이 결국 오스템임플란트의 경영권 매각과 증여 논란을 낳고 있는 상황입니다

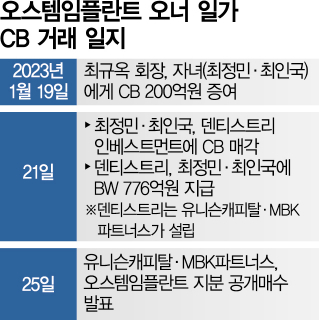

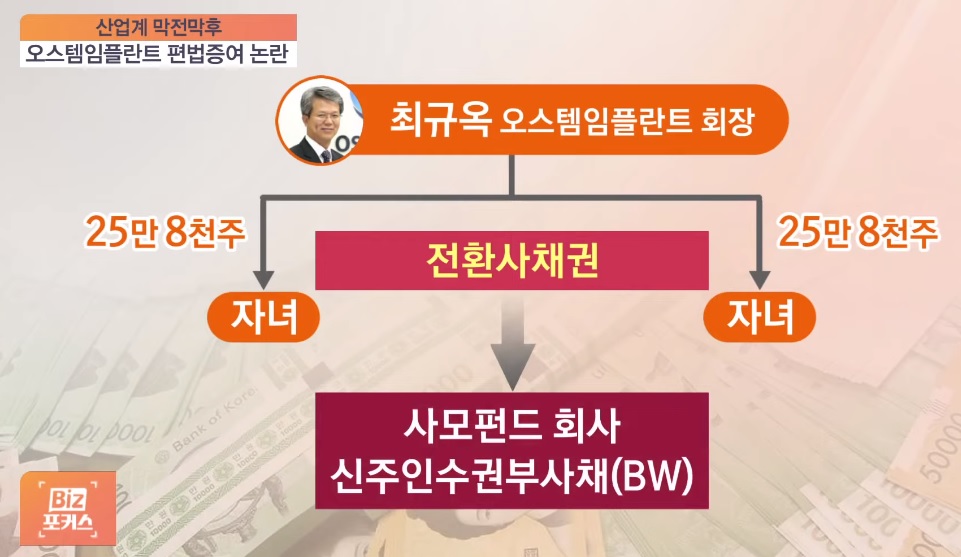

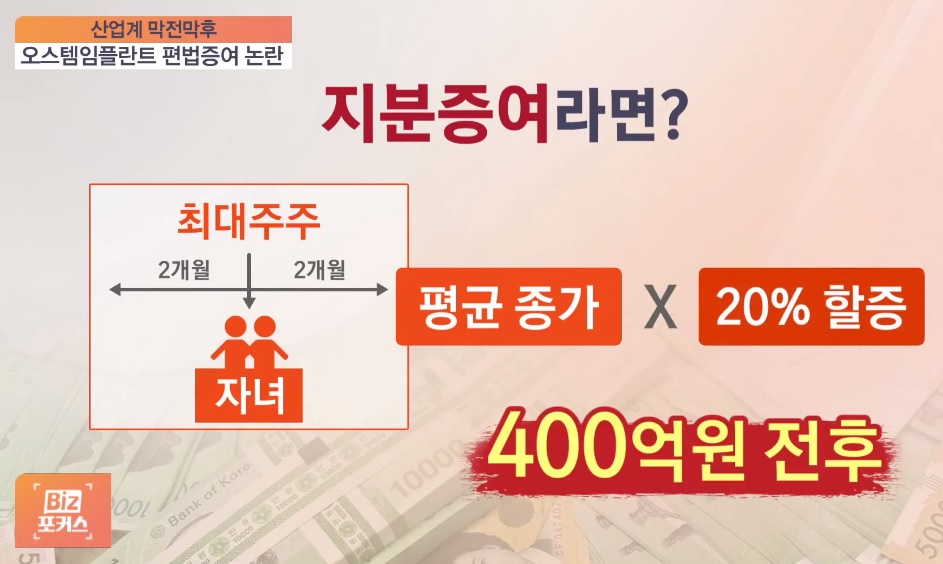

최규옥 회장이 전환사채 발행 과정에서 확보한 콜옵션을 자식에게 증여하고 이를 오스템임플란트 경영권을 인수하는 사모펀드에 매각하여 양도차익을 챙기게 되는데 이게 증여세보다 낮기 때문에 증여세 탈루의혹이 나오고 있는 상황입니다

국세청은 이런 편법 증여를 들여다 보겠다고 하는데 증여세법 상 최규옥 회장 일가에세 세금을 더 받아내기는 어려울 수 있다는 말들이 나오고 있습니다

강성부 펀드가 이슈를 제기한 최규옥 회장의 경영논란이 경영권 매각 과정에서도 또 다른 논란을 만들어내고 있지만 공개매수가격 19만원에 가려지고 있는 상황입니다

강성부 펀드(KCGI)는 공개매수가격에 응해 지분을 넘겨도 상당한 차익을 얻을 수 있지만 오스템임플란트의 지난 해 실적 기준 현 주가는 현저하게 저평가되어 있어 공개매수에 응하기 아까운게 사실입니다

일반적으로 사모펀드가 경영권을 인수할 경우 최단기간안에 기업가치를 끌어올려 재매각하는 경우가 많기 때문에 강성부펀드는 지분을 보유하고 넘어갈 가능성도 있지만 이럴 경우 강성부 펀드에 투자한 투자자들이 더 오랜 시간 어떻게 될지 모를 차익을 기다려야 하기 때문에 내부적으로 문제가 생길 수 있습니다

2월 10일 강성부펀드측은 오스템임플란트 공개매수에 응하기로 결정했는데 KCGI는 이날 입장문을 통해 "이번 결정은 KCGI가 기관전용 사모집합투자기구의 업무집행사원으로서 투자자에 대한 신의성실 및 선관주의(특정 지위에 대해 일반적으로 요구되는 주의 수준을 다하는 것) 의무를 다하기 위한 것"이라며 이같이 밝혔습니다

최규옥 회장이 표명상으로 매각하는 19만원의 경영권 매각 가격에 일부 자회사 지분을 추가로 매각하여 얻은 이익을 생각하면 실제로 최규옥 회장 일가의 매각가격은 25만원에 달해 강성부 펀드 측이 볼 때 더 받을 수 있는 이익을 놓치는 꼴이지만 업무집행사원으로서 투자자에 대한 신의성실 및 선관주의에 충실하기 위해 경영권 분쟁을 끝내기로 한 것입니다

여기에 국세청의 증여세 조사와 금감원의 미공개정보이용 불공정매매혐의 등에 대한 조사 결과에 따라서 매각 딜이 깨질 수도 있다는 말이 있어 아직까지는 불확실성이 큰 딜이 되는 모습입니다

투자에 참고하세요

'주식시장이야기' 카테고리의 다른 글

| 도이치모터스 권오수 회장 주가조작 혐의 솜방망이 처벌 주가폭락세 (0) | 2023.02.10 |

|---|---|

| 앤씨앤 인공지능AI반도체 시장 성장 수혜 기대감 (0) | 2023.02.10 |

| 하이브 에스엠 전격 인수 카카오와 정면대결 지분경쟁 가능성 (0) | 2023.02.10 |

| 챗GPT관련주 시장참여자 묻지마 매수에 동시급등세 (0) | 2023.02.09 |

| 오픈베이스 중국 알리바바 챗GPT 개발 수혜 기대감 (0) | 2023.02.09 |